Warten auf die Notenbanken

Die Notenbanken bleiben die wichtigsten Treiber an den Finanzmärkten und beeinflussen maßgeblich die Entwicklung von Aktien und Anleihen. Die Gründe, warum insbesondere die Fed weiter abwarten muss, sind eine Inflation, die über Ziel liegt und nur noch langsam sinkt, sowie eine zu starke Wachstumsdynamik. Davon kann die Eurozone weiterhin nur träumen, wobei langsam eine Erholung erkennbar ist. Die EZB scheint jedenfalls mehr Spielraum für Zinssenkungen zu haben als die Fed, deren weitere Schritte aktuell etwas schwieriger zu prognostizieren sind.

Eurozone: Es geht wieder aufwärts.

Nach fünf Quartalen der Stagnation wurden die Wachstumszahlen der Wirtschaft in der Eurozone von den Märkten positiv aufgenommen. Vorlaufende Konjunkturindikatoren bescheinigen, dass das Wachstum 2024 weiter zulegen wird. Aber Risiken bleiben bestehen.

Die Wirtschaft wächst wieder

Nach fünf Quartalen der Stagnation scheint die Wirtschaft der Eurozone allmählich wieder an Fahrt zu gewinnen und konnte im 1. Quartal immerhin um 0,3 % wachsen (ggü. Vorquartal, siehe Grafik). Die anziehende Auslandsnachfrage fungierte dabei als Haupttreiber, wobei die südliche Peripherie und Länder wie Spanien und Portugal am meisten davon profitiert haben. Deutschland bleibt mit einem Wachstum von 0,2 % weiterhin etwas zurück, hat aber immerhin den negativen Bereich wieder verlassen. Die Zahlen geben Grund zur Hoffnung, dass es mit der Wirtschaft der Eurozone, deren Wachstum deutlich hinter jenem der USA liegt, nun endlich wieder aufwärts geht. Einige vorlaufende Konjunkturindikatoren wie das Ifo-Geschäftsklima und die Einkaufsmanagerindizes scheinen jedenfalls genau das zu signalisieren.

Wirtschaft der Eurozone wächst wieder

Quellen: Bloomberg, BTV; Stand 07.05.2024.

Weitere Erholung im Jahresverlauf erwartet

In der BTV sehen wir diesbezüglich optimistisch in die Zukunft, wobei das Wirtschaftswachstum der Eurozone auch 2024 unter Trend bleiben wird. Die folgenden Gründe sprechen aus unserer Sicht aber dafür, dass sich das Wachstum im Laufe des Jahres weiter erholen wird.

- Reales Einkommenswachstum. Die nominalen Lohnanstiege werden in diesem Jahr die Inflationsrate übersteigen. Zwar hat in der Eurozone ein Anstieg der Sparquote den positiven Effekt des Konsums bisher etwas abgeschwächt – ganz im Gegenteil zu den USA, wo der private Konsum nach wie vor der Haupttreiber für das robuste Wirtschaftswachstum ist. Die Haushalte der Eurozone scheinen ihr Geld hingegen aufgrund von wirtschaftlicher Unsicherheit sowie sehr attraktiven Sparzinsen etwas vorsichtiger auszugeben und lieber zu sparen. Dieses Sparverhalten dürfte sich in den kommenden Monaten aber wieder normalisieren, da das reale Vermögen der Haushalte weiter wächst und erste Zinssenkungen der EZB ins Haus stehen (Details dazu siehe Kapitel Anleihen).

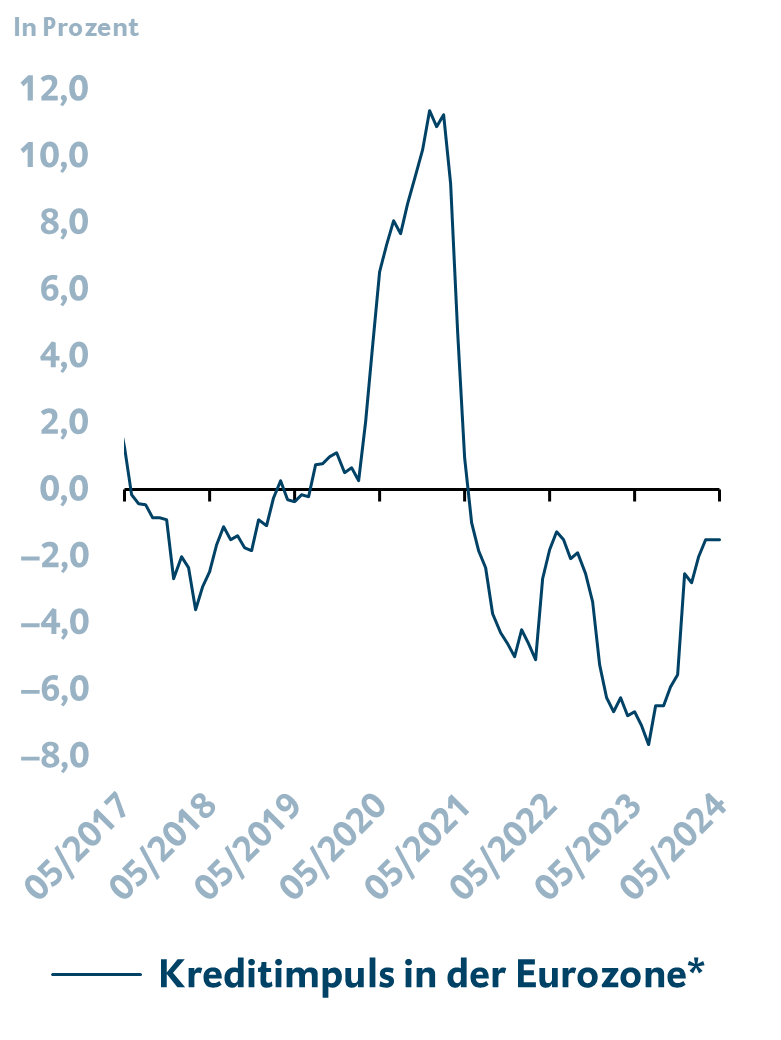

- Der negative Effekt aus der restriktiven Geldpolitik wird abnehmen. Die Ergebnisse der Bank Lending Survey (BLS) der EZB ergaben im April einen geringeren Anteil an Banken, die eine Verschärfung der Kreditvergaberichtlinien sowohl für Unternehmen als auch für Haushalte vorsehen. Zudem stehen erste Zinssenkungen der EZB ins Haus, deren positiver Effekt aber erst um einige Monate zeitverzögert wirken wird. Der Kreditimpuls der Eurozone bewegt sich aber erstmals seit Juni 2021 langsam wieder in den positiven Bereich (siehe Grafik). Berechnet wird dieser, indem man vom aktuellen Gesamtbestand an Krediten jenen von vor einem Jahr subtrahiert und das Ergebnis durch das BIP teilt.

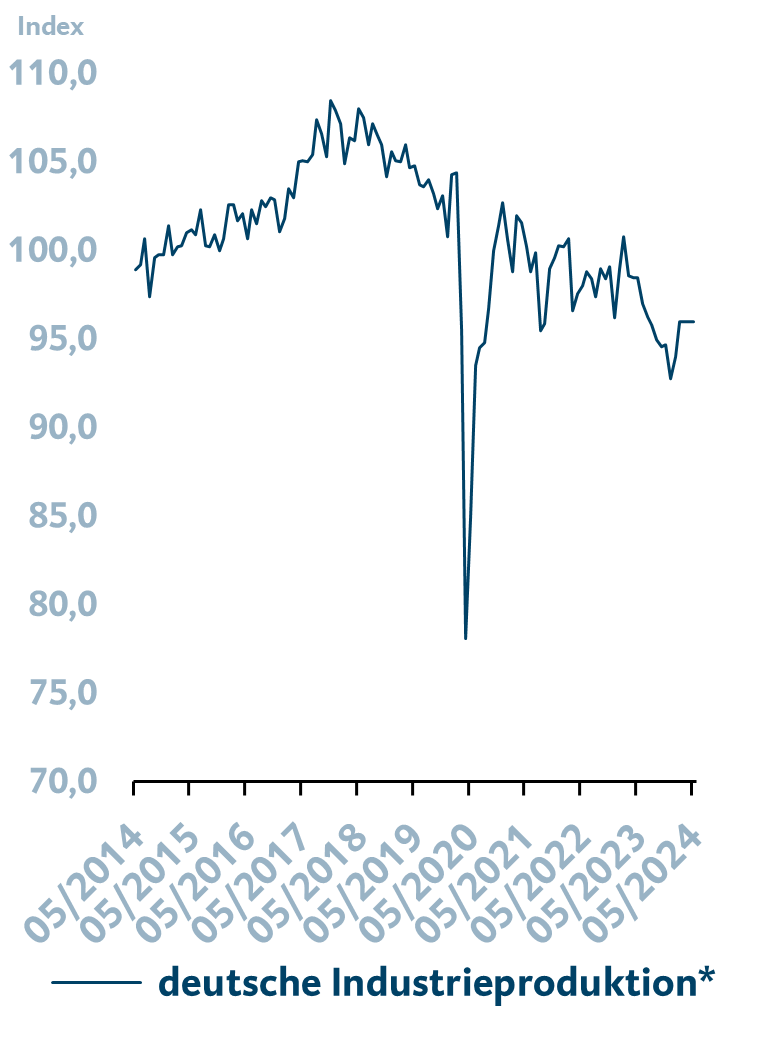

- Die Industrieproduktion sollte sich in den kommenden Monaten erholen. Der Industriesektor der Eurozone ist im globalen Vergleich in den letzten zwei Jahren zurückgefallen, was vor allem Deutschland und den höheren Energiepreisen geschuldet ist. Eine abnehmende globale Nachfrage und das hohe Zinsniveau waren weitere Belastungsfaktoren, die sich aber in den kommenden Monaten weiter abschwächen dürften, was zu einem Anziehen der Produktion führen sollte. Dennoch wird das Produktionsniveau nur langsam steigen und noch einige Zeit unter dem Niveau von vor 2020 bleiben.

Kreditimpuls dürfte bald wieder positiv sein

Quellen: Bloomberg, BTV; Stand 07.05.2024. * Bank Lending Survey der EZB

Deutsche Industrieproduktion unter Vor-Corona-Niveau

Quellen: Bloomberg, BTV; Stand 07.05.2024. * Index des Statistischen Bundesamtes Deutschland

Stay! Also in May.

Die Aktienrallye scheint Mitte April nur kurzfristig unterbrochen worden zu sein, als geringere Zinssenkungserwartungen zu Rücksetzern geführt haben. Mit den Sommermonaten steht nun ein handelsarmer Zeitraum ins Haus, weshalb eine Börsenweisheit lautet: „Sell in May and go away!“

Ausblick bleibt positiv

Wie lange kann die Aktienrallye der vergangenen Monate noch weitergehen? Diese Frage stellen sich aktuell viele Marktteilnehmer*innen. Im April kam es zu Rücksetzern an den globalen Aktienmärkten, da die Zinssenkungserwartungen vor allem an die US-Notenbank Fed deutlich zurückgenommen wurden. Eine starke Wirtschaftsdynamik in den USA ist prinzipiell gut für Aktien, und das aus mehreren Gründen: hohe Margen aufgrund von steigenden Einnahmen und geringer Arbeitslosigkeit, eine hohe Nachfrage sowie ein verbessertes Vertrauen der Anleger*innen in diese Unternehmen. Jedoch macht es diese Dynamik aktuell schwieriger für die Fed, angesichts der Inflation, die immer noch oberhalb des Zielniveaus liegt, baldige Zinssenkungen durchzuführen (Details siehe Kapitel Anleihen).

Trotzdem scheinen die Aktienmärkte bereits wieder darüber hinwegzusehen und haben seit Mitte April eine deutliche Erholungsbewegung an den Tag gelegt. Die Berichtssaison im ersten Quartal war zum großen Teil überzeugend und unser Ausblick für das restliche Jahr ist dementsprechend verhalten positiv, wobei die Gewinndynamik in den USA deutlich besser bleiben dürfte als in Europa. In der BTV rechnen wir allerdings mit erhöhter Volatilität, da Unsicherheitsfaktoren wie die Geldpolitik der Notenbanken, die US-Wahlen sowie geopolitische Entwicklungen in den kommenden Monaten bestehen bleiben werden.

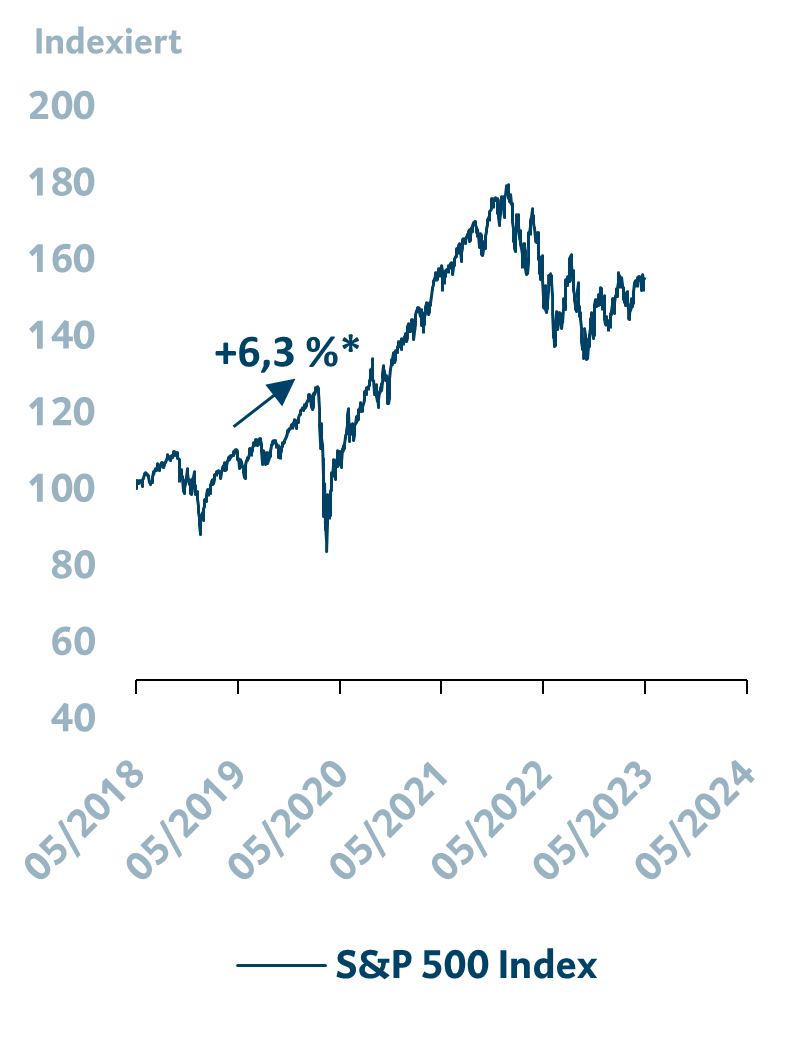

2019: starke Sommerperformance des S&P 500

Quellen: Bloomberg, BTV; Stand 07.05.2024. * Performance von Juni 2019 bis August 2019.

Wertentwicklungen der Vergangenheit bieten keine Gewähr für künftige Ereignisse oder Wertentwicklungen. Wenn Finanzinstrumente in fremder Währung notieren, kann infolge von Währungsschwankungen die Rendite steigen oder fallen.„Sell in May and go away?“

Außerdem steht uns mit den Sommermonaten ein Zeitraum bevor, in dem historisch gesehen wenig gehandelt wird. „Sell in May and go away“ ist eine alte Börsenweisheit, die besagt, dass Anleger*innen im Mai ihre Aktien verkaufen und erst wieder im Herbst investieren sollten, um so einen saisonalen Trend an den Märkten zu nutzen. Während der Sommermonate kann es passieren, dass viele Handelspartner*innen und Investor*innen urlaubsbedingt abwesend sind und somit das Volumen am Markt sinkt – was das Kurspotenzial an den Aktienmärkten begrenzen kann.

Diese Börsenweisheit muss aber keineswegs immer zutreffend sein und der Aktienmarkt kann auch während des Sommers starke Performance-Ergebnisse erzielen – so zum Beispiel 2019. Der S&P 500 Index legte in jenem Sommer zwischen Juni und August trotz schwacher Wirtschaftsdaten um überdurchschnittliche 6,3 % zu. Ebenso waren Investor*innen, die ihre Positionen in den Jahren 2007 bis 2009 den Sommer über gehalten haben, bessergestellt als jene, die der Weisheit im Mai gefolgt sind.

Der beste Zeitpunkt zu investieren ist immer jetzt

Selbst wenn man dieser Weisheit aber folgen möchte, besteht die Gefahr, den richtigen Wiedereinstiegszeitpunkt zu verpassen. Sogenanntes „Market Timing“ ist nämlich sehr schwierig, daher führen viele Handelsbewegungen meist zu Kursverlusten. Die bessere Alternative ist es, sein Portfolio zu diversifizieren und breit aufzustellen, dieses aber langfristig zu halten. Dies zeigt folgendes Beispiel eines Investments in den S&P 500 seit 1988. Unter der Annahme, dass seit 1988 jedes Jahr 1.000 US-Dollar – in Summe also 37.000 US-Dollar – investiert wurden, und dies jeweils zum Jahreshoch, also dem schlechtestmöglichen Zeitpunkt, erfolgte, hätte man bis April dieses Jahres sein Vermögen auf 207.060 USDollar erhöht, was einer jährlichen Rendite von 7,88 % entspricht. Legte man die 1.000 US-Dollar hingegen jeweils am Jahresanfang an, erhöht dies die jährliche Rendite lediglich auf 8,14 %. Langfristig gesehen spielt der Einstiegszeitpunkt daher eine untergeordnete Rolle, man erhöht vielmehr das Risiko von Kursverlusten durch fehlgeschlagenes Market Timing. Die Devise in der BTV lautet daher: Stay! Also in May.

Zinssenkungen stehen ins Haus. Nur wann?

Selbst wenn an den Finanzmärkten selten etwas als sicher gilt, so scheint eine erste Zinssenkung durch die EZB im Juni fixiert. Zeit und Ausmaß der Fed-Zinssenkungen sind aktuell jedoch schwer zu prognostizieren. Das Anleihesegment wird 2024 aber von Zinssenkungen profitieren.

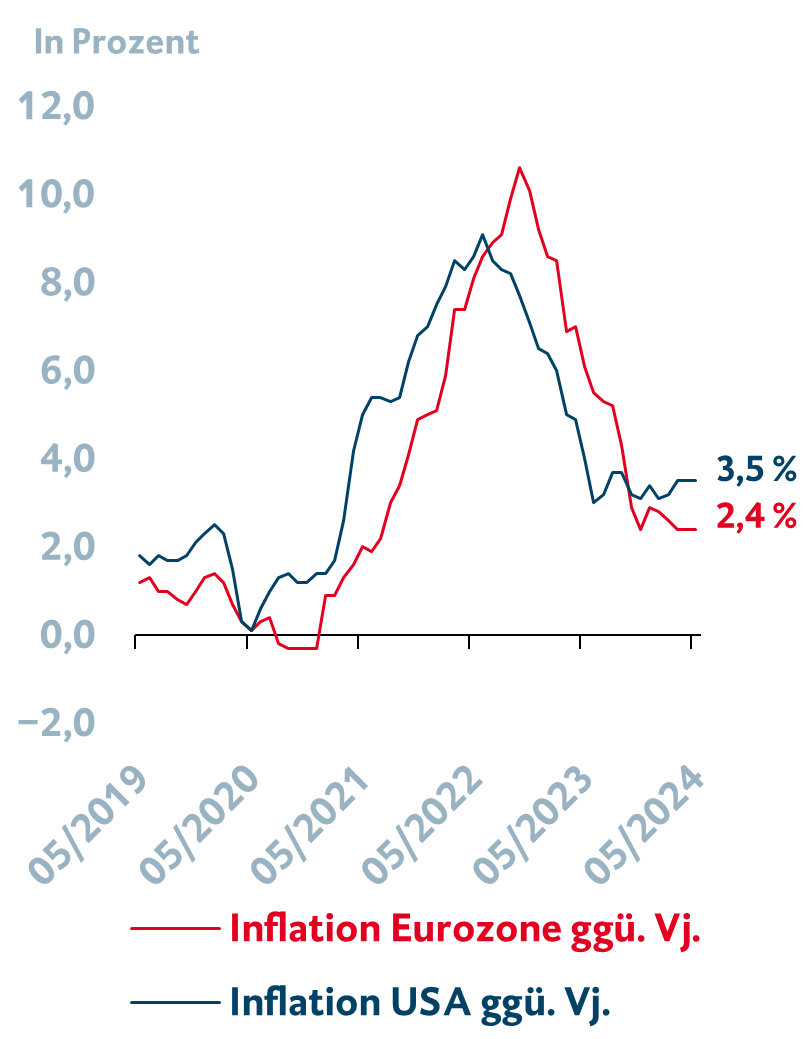

EZB: Juni hält

Die Erwartungen an die großen Notenbanken Fed und EZB haben mittlerweile einen weiten Weg zurückgelegt. Während Ende vergangenen Jahres die Euphorie hinsichtlich baldiger Zinssenkungen groß war, haben Inflation, Wirtschaftswachstum und Arbeitsmarkt einen Strich durch die Rechnung gemacht. Auch die Inflationszahlen für April haben in der Eurozone erneut bestätigt, dass sich die Kerninflation aufgrund des anhaltenden Preisdrucks im Dienstleistungssektor als hartnäckig erweist. Außerdem nimmt der dämpfende Effekt aus Energie- und Lebensmittelpreisen immer weiter ab. Die Vorjahresinflation für Lebensmittel ist sogar leicht von 2,6 % im März auf 2,8 % im April angestiegen. Allerdings gehen die langfristigen Inflationserwartungen weiter zurück. Diese Verankerung ist für die EZB von entscheidender Bedeutung, denn dies heißt, dass ihre Glaubwürdigkeit nicht infrage gestellt wird. Eine erste Zinssenkung der EZB im Juni gilt als relativ sicher.

Fed: frühestens Ende des Jahres

Auch für die Fed liegt der Schlüssel für baldige Zinssenkungen bei der Inflation. Warum die Zinssenkungserwartungen an die Fed aber derart reduziert wurden, lag hauptsächlich an der robusten Wirtschaftsdynamik der USA. Trotz einer Anhebung des Leitzinses auf 5,25 – 5,50 % blieb die lange befürchtete Rezession aus, der private Konsum stützte die Wirtschaft und die Inflation sinkt – analog der Eurozone – seit Monaten nur langsam. Die erklärte Sorge von Fed- Vorsitzendem Powell ist daher ein erneuter Anstieg der Inflation, wenn der Leitzins zu früh gesenkt wird. Bis Ende vergangenen Jahres gingen die Markterwartungen davon aus, dass die Fed die Zinsen sechs Mal in diesem Jahr senken würde. Allerdings wäre dies höchstens in einem Rezessionsszenario realistisch, nicht aber angesichts der starken US-Wirtschaftsdynamik. Aktuell preisen die Erwartungen nur noch ein Drittel davon ein, nämlich zwei Senkungen bis Jahresende. Die erste Zinssenkung der Fed ist erst für November vollständig eingepreist.

Unsere BTV Prognosen für die Fed und die EZB waren bereits konservativer als der Markt, weshalb wir in der Eurozone seitens der EZB nach wie vor von einer ersten Senkung im Juni und insgesamt 75 Basispunkten bis Jahresende ausgehen. Aufgrund der vergleichsweise robusteren Wirtschaftsdynamik in den USA sehen wir seitens der Fed etwas weniger Spielraum bei 50 Basispunkten bis Jahresende.

Inflation: Die letzten Meter bleiben schwierig

Quellen: Bloomberg, BTV; Stand 07.05.2024.

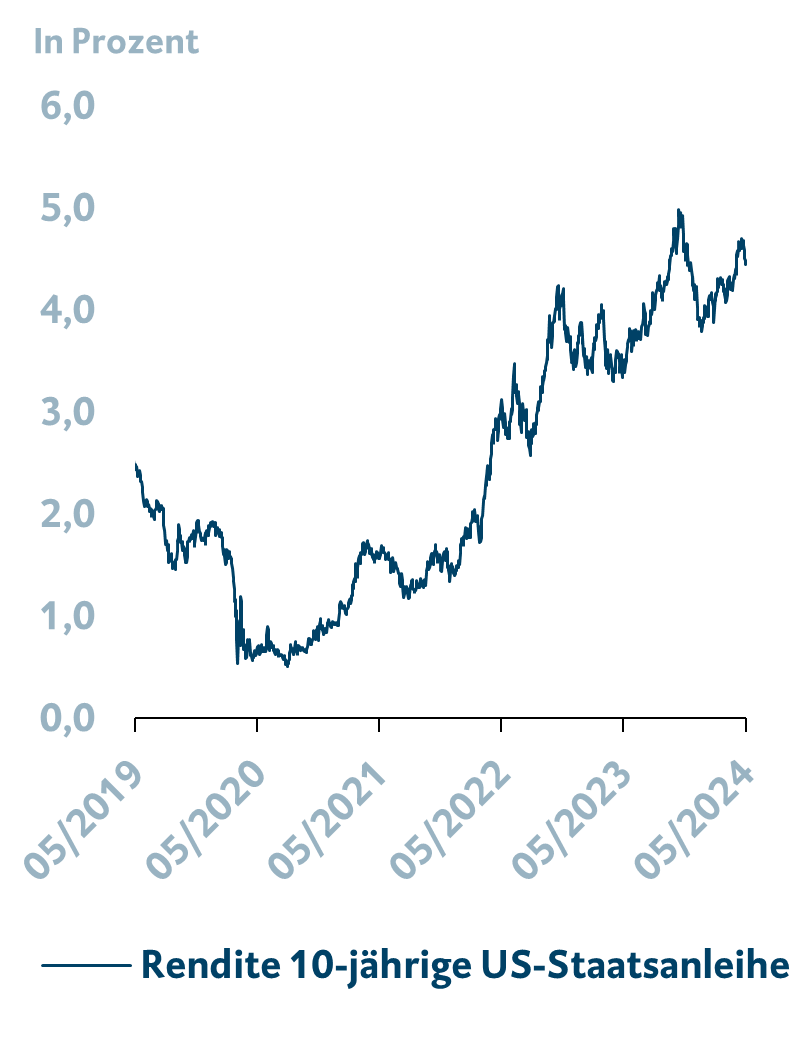

Rückläufige Zinssenkungserwartungen ließen Renditen steigen

Quellen: Bloomberg, BTV; Stand 07.05.2024.

Wertentwicklungen der Vergangenheit bieten keine Gewähr für künftige Ereignisse oder Wertentwicklungen. Wenn Finanzinstrumente in fremder Währung notieren, kann infolge von Währungsschwankungen die Rendite steigen oder fallen.Potenzial für Anleihen

Auch am Anleihemarkt sind diese veränderten Erwartungen bereits angekommen. Die Rendite für zehnjährige US-Staatsanleihen ist beispielsweise seit Jahresbeginn zeitweise auf über 4,7 % angestiegen. Das ist das höchste Niveau seit November des vergangenen Jahres, als die Zinssenkungsfantasien immer größer (und unrealistischer) wurden. Allerdings haben die etwas schwächeren US-Daten im April wieder etwas Raum für Zinssenkungen geschaffen, weshalb die Anleihemärkte wieder mehr Unterstützung erfahren sollten. Der letzte Arbeitsmarktbericht, der etwas Abkühlung bescheinigte, hat den Sorgen einer inflationären Überhitzung der Wirtschaft etwas den Wind aus den Segeln genommen.

Ein Risiko bleibt das robuste Wirtschaftswachstum (v. a. in den USA) sowie eine Inflation, die kaum noch bzw. nur noch sehr langsam sinkt, was Zinssenkungen weiter verzögern kann. Durch das gestiegene Zinsniveau sind die Kuponzahlungen deutlich angestiegen, weshalb viele Emittenten deutlich höhere Zinsen auf ihre Anleihen zahlen müssen als in der Vergangenheit. Dies erhöht das Emittentenrisiko und kann vermehrt zu Unternehmensausfällen führen. Bisher bleiben die Fundamentaldaten der Unternehmen aber robust und sprechen daher nicht für ein deutliches Ansteigen der Ausfallraten. In der BTV beurteilen wir Unternehmensanleihen im Investment-Grade-Bereich aufgrund dieses Risikos aber positiver als riskantere Segmente. Zudem weisen diese Anleihen i. d. R. eine höhere Duration auf und profitieren daher stärker von den anstehenden Zinssenkungen als Anleihen von riskanteren Unternehmen.

Gold auf Allzeithoch

Während Gold ein neues Allzeithoch erreicht und von (geo-)politischen Unsicherheiten profitiert hat, bleibt der Ölpreis ein Getriebener. Getrieben von den Entwicklungen im Nahen Osten, die massive Auswirkungen auf das Energieangebot haben könnten. Warum wir Gold- einem Ölinvestment zu Absicherungszwecken vorziehen, lesen Sie nachfolgend.

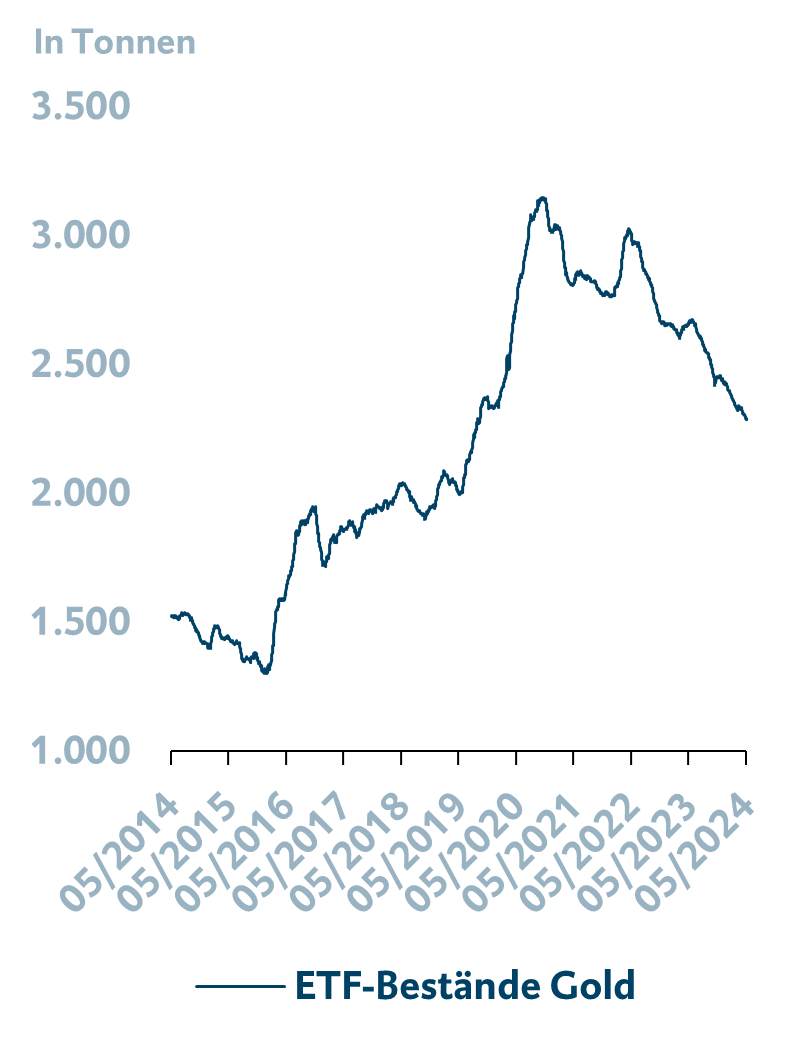

Gold – zurück zu altem Glanz

Das gelbe Edelmetall zeigt sich schon seit einigen Monaten von seiner starken Seite und konnte im März und April einen weiteren Preissprung verzeichnen. Der Goldpreis stieg zwischenzeitlich bis auf 2.400 US-Dollar pro Unze an und erreichte damit ein neues Allzeithoch. Die Aussicht auf bevorstehende Zinssenkungen durch Fed und EZB, Konjunktur- und Inflationssorgen sowie (geo-) politische Unsicherheiten ließen das zinslose Edelmetall bereits im vergangenen Jahr Preiszuwächse verbuchen. Die jüngste Preisrallye wirft allerdings einige Fragen auf, da sich die Investorennachfrage nach Gold im 1. Quartal eher verhalten zeigte. Wie in der Grafik ersichtlich, sind die ETF-Bestände zurückgegangen und auch die Schmucknachfrage war verhaltener als noch im Vorjahr. Was den Investor*innen an Kaufinteresse zu fehlen schien, haben die Zentralbanken allerdings wettgemacht. Vor allem die chinesische, türkische, indische und kasachische Zentralbank haben ihre Goldbestände kräftig aufgestockt und setzen neben der Weltreservewährung US-Dollar auf die „alternative“ Währung Gold als zusätzliche Absicherung gegen (geo-)politischen Risiken. Neben den Zentralbankkäufen war auch die Aktivität am Terminmarkt ein zusätzlicher Preistreiber. Eine steigende Anzahl an Long- Kontrakten, eine Positionierung, die mit der Erwartung steigender Preise verbunden ist, hat das Edelmetall zusätzlich beflügelt. Diese Entwicklung ist allerdings mit Vorsicht zu genießen, da eine Stimmungsumkehr am Terminmarkt kurzfristig auch immer wieder zu Preisrücksetzern führen kann. Nichtsdestotrotz sehen wir in der BTV den Goldpreis durch die Aussicht auf sinkende Zinsen sowie durch die anhaltenden (geo-)politischen Risiken weiterhin gut unterstützt und gehen davon aus, dass sich der Goldpreis über 2.000 US-Dollar pro Unze halten kann. Zu Absicherungs- und Diversifikationszwecken macht ein Goldinvestment im Portfolio damit nach wie vor Sinn.

Rückläufige ETF-Bestände bei Gold

Quellen: Bloomberg, BTV; Stand 07.05.2024.

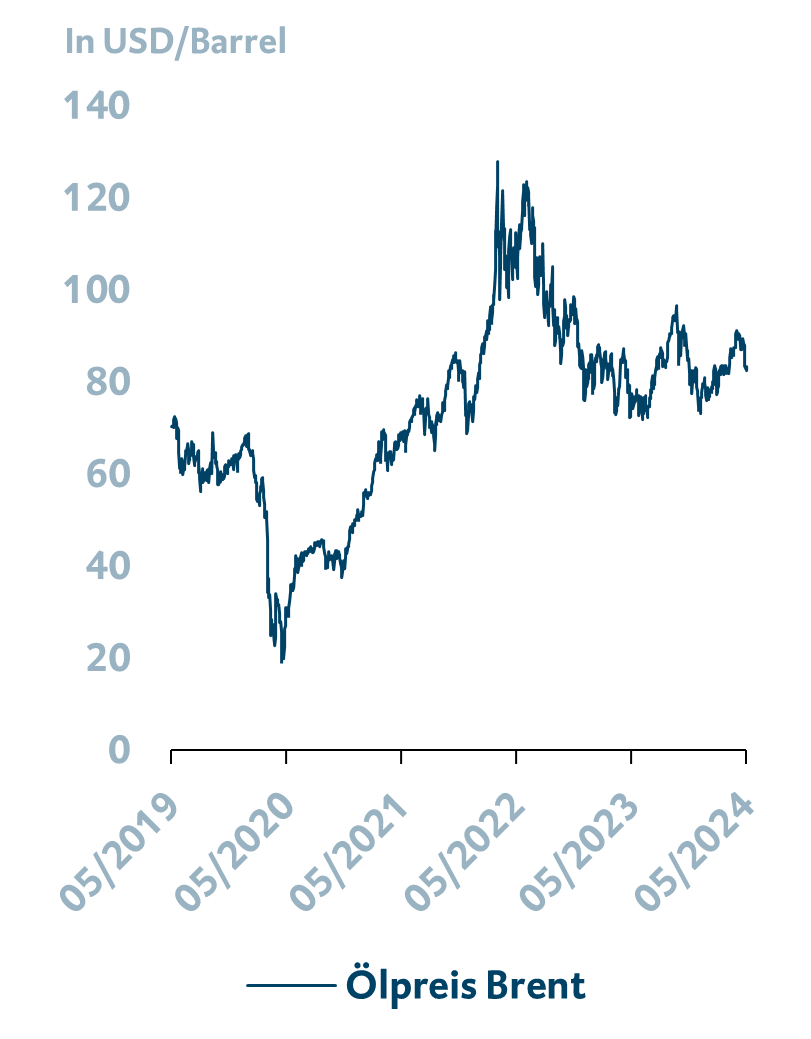

Ölpreis – getrieben von Geopolitik

Der Ölpreis stand zuletzt wieder unter Druck, nachdem er im 1. Quartal um über 11 % zugelegt hatte und im April sogar bis auf 92 US-Dollar pro Barrel angestiegen war (siehe Grafik). Der Haupttreiber bleibt dabei die Geopolitik, im Speziellen der Krieg in Gaza und der Konflikt zwischen Israel und dem Iran. Die größte Sorge ist, dass sich das Ölangebot durch eine Blockade der Straße von Hormus, die den Persischen Golf mit dem Golf von Oman verbindet, massiv verknappt. Schätzungen zufolge muss ca. ein Drittel des über den Seeweg gehandelten Öls die Straße von Hormus passieren. Hochrechnungen von Goldman Sachs ergeben einen Ölpreisanstieg von 15 US-Dollar pro Barrel, wenn die Straße von Hormus einen Monat geschlossen bleibt. Auch wenn eine Blockade der Meerenge ein sehr unwahrscheinliches Szenario darstellt, wären die Auswirkungen groß. Es wird damit verständlich, warum der Nahost-Konflikt der Haupttreiber für das Ölpreisniveau ist und in naher Zukunft auch bleiben wird. In Erwartung eines möglichen Waffenstillstandes im Gaza-Krieg und einer Deeskalation zwischen Israel und dem Iran haben die Sorgen rund um eine Unterbrechung der Ölflüsse in den Westen zuletzt spürbar abgenommen, weshalb der Ölpreis auch merklich zurückgekommen ist. In der BTV gehen wir von einer anhaltend hohen Volatilität am Ölmarkt aus und sehen erneute Preisanstiege durch unerfreuliche Nachrichten im Nahost- Konflikt als wahrscheinlich an. Um sich gegen geopolitische Ungewissheiten abzusichern, beurteilen wir Gold gegenüber Öl weiterhin als geeigneteres Investment. Im Vergleich zu Öl weist Gold eine geringere Volatilität auf und bietet außerdem auch eine Absicherungsfunktion gegen Konjunkturrisiken.

Volatilität des Ölpreises durch Geopolitik getrieben

Quellen: Bloomberg, BTV; Stand 07.05.2024.

Kapitalmärkte im Rückblick

Lesen Sie auch unsere vorigen Ausgaben des BTV Anlagekompass.

BTV Anlagekompass Vol. 01 2024: das Jahr der Geopolitik?

BTV Anlagekompass Vol. 02 2024: Zinssenkungen? Bald. Aktien? Performen.

BTV Anlagekompass Spezial Vol. 03 2024: Geopolitik im Fokus

Zum Newsletter anmelden

Möchten Sie laufend Insights zu den aktuellen Entwicklungen auf den Kapitalmärkten erhalten? Melden Sie sich gleich für den BTV Anlagekompass an.

- Experteneinschätzung & Anlagemeinung

- Kapitalmärkte im Blick

- Regelmäßige Insights in die verschiedenen Assetklassen

Ihre aktuellen Cookie Präferenzen erlauben es nicht, reCAPTCHA zu laden, welches, als funktionelles Cookie, für dieses Formular erforderlich ist. Bitte lassen Sie, um das Formular anzuzeigen, die funktionellen Cookies zu.